금일 새벽 뉴욕 금융 시장은 미국 부채 한도 해결 이슈에 매우 민감하게 반응했죠.

흐름을 잠깐 살펴보죠. 우선 주식 시장은 3대 지수 모두 상승했습니다.

특기할 점은 최근 이어왔던 나스닥의 아웃퍼폼보다는… 다우, S&P500, 그리고 나스닥이 비슷한 레벨로 상승했구요…

한동안 크게 쩔어왔던 중소형주 중심의 러셀 2000 지수가 2%이상 상승했죠.

현재까지의 빅테크 중심의 상승과는 다소 차이가 있어 보이는 흐름입니다.

한 때 온스 당 2050불을 넘어서면서 상당히 강한 흐름을 보여주던 국제 금 가격이 부진하면서 온스 당 1980불 수준으로 내려앉았습니다. 미국의 성장이 약할 때, 그리고 그로 인해 미국의 금리가 낮아질 때 눈을 번쩍 뜨곤 하는 자산인데요..

다른 자산들이 유독 강한데 혼자 쩔어버렸다는 것은 미국 성장에 대한 비관론이 다소 약해졌음을 의미하겠죠.

그리고 비슷한 원자재로 국제 유가를 보시면 되겠는데요.. 국제유가는 2%이상 상승하면서 배럴 당 72불 수준으로 반등하는데 성공했습니다. 주가와 유가가 강하고.. 금 가격이 하락했다.. 이건 미국 경제의 성장을 반영한다고 할 수 있겠죠.

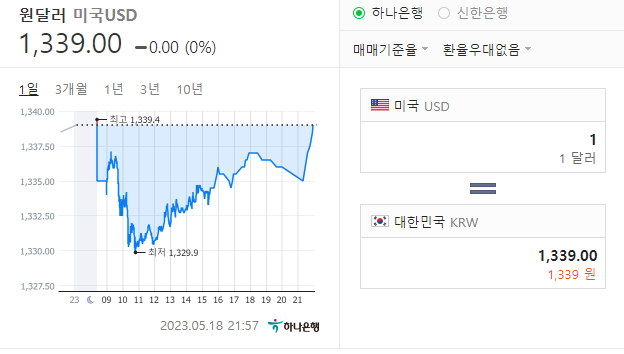

눈을 돌려서 달러로 가봅니다. 달러 패권이 약해진다….와 같은 매우 거시적인 수사까지 들려나오면서 달러 약세에 주목을 했던 분위기였는데요… 그런 분위기와는 걸맞지 않게 달러가 다시금 강세를 보이고 있죠. 특히 달러 인덱스 기준으로는 101포인트 초반에서 102포인트 후반으로 되돌려지는 등 달러 강세 기조가 나타나고 있습니다. 글로벌 금융 시장의 위기 가능성을 읽거나… 미국 경제의 차별적인 성장 가능성을 반영하는 경우.. 이런 일이 벌어지곤 하죠. 앞의 국제 유가 및 주가… 흐름과 겹쳐서 보면 성장을 가리킨다고 할 수 있겠죠.

마지막으로 금리 쪽으로 가봅니다. 우선 미국 금리 인상 확률부터 체크하고 가죠. 6월 금리 인상 확률이 소폭 오르면서 25%수준을 기록했는데요.. 이건 그닥 중요하지 않은 듯 합니다. 그보다는 시장이 올해 들어 처음으로 금리를 인하하는 피벗을 단행할 것이라 예상한 9월을 보죠. 9월 금리 인하 확률이 전일 53%수준이었는데.. 이제는 45%로 낮아졌습니다. 네.. 시장이 유력하게 예상했던 9월 금리 인하에서… 슬 발을 빼는 분위기입니다. 대신에… 재미있는 것은 11월 금리 인하는 여전히 유력하게 보는데요… 50bp인하 가능성을 보고 있습니다. 11월 초 FOMC에서 50bp인하를 보는 것인데… 10월에 무슨 일이 있는 건가요?ㅎㅎ 아마도 2019년 9~10월에 한 차례 홍역을 치루었던 레포 시장 문제??ㅎㅎ 이 얘기는 나중에 다시 다루어보겠습니다.

시장 금리로 가보면 금리 인하 확률이 다소 낮아진 만큼 단기 국채 금리에 미치는 영향이 컸겠죠. 2년 국채 금리는 큰 폭 뛰면서 어느 새 4.16%로 되돌려졌구요… 10년 금리 역시 2년만큼은 아니지만 상승세를 보이면서 3.57%를 마크했습니다. 부채 한도 문제가 눌러놓았던 금리를 다시금 밀어올리는 분위기죠. 실제 부채 한도의 직격탄을 맞기에 다들 기피했던 1개월 금리는 소폭 하락했구요… 1개월로 못가다 보니 한꺼번에 쏠리면서 눌려있던 3개월, 6개월 금리가 상대적으로 큰 폭 튀어올랐습니다.

정리해볼까요.. 주가는 상승(특히 중소형주), 원자재에서는 유가 상승 & 금 가격 하락, 달러는 강세, 단기&장기 금리 상승…. 인데.. 특히 단기 금리 더 상승… 으로 반응한 겁니다. 딱 하나만 빼면 미국 경제의 차별적 강세가 나타날 때 나오는 흐름이죠. 딱 하나가 뭐냐구요? 미국 경제 성장이 강해진다고 하면… 단기 금리보다는 장기 금리가 더 뛰면서 장단기 금리차가 벌어지곤 합니다. 그런데.. 이번에는 오늘 새벽의 경우 장단기 금리 역전이 보다 심해졌죠. 네.. 단기 금리 상승폭이 더 컸기에 나타나는 현상입니다. 미국 부채 한도.. 특히 X-DATE라는 날짜 박아놓고 하는 벼랑끝 승부가 미치는 영향이 상당히 컸음을 의미하죠. 부채 한도 문제가 풀렸을 때 가장 많이 영향을 받는 곳이 단기 금리 영역임을 다시 한 번 보여줬다고 할 수 있습니다. 그리고 시장이 다시금 인플레에 초점을 맞추게 되면… 단기 금리를 그렇게 낮출 수 없겠구나.. 라는 인식이 생기고.. 이런 인식이 장기로는 경기 둔화 가능성을 여전히 자극하는 만큼… 단기 금리는 많이 뛰어도 장기 금리는 부진할 수 있죠. 부채 한도 문제 해결 이후에 시장은 다시금 인플레에 초점을 맞추게 될 듯 합니다.

오늘 장을 보면서 부채 한도 낙관론이 강해졌다는 점보다 저는 현재 시장이 부채 한도 문제를 어떻게 가격에 선반영을 했는지를 볼 수 있게 했다는 점에 주목했습니다. 실제 부채 한도 문제가 해결되었을 때… 선반영을 통해 눌려있던… 혹은 올라있던 섹터 혹은 자산군이 되돌려질지… 그 힌트를 볼 수 있었죠. 주식, 채권, FX 등 다양한 분야에서도 반대 흐름을 볼 수 있었을 겁니다. 부채 한도 문제.. 아직 안심할 때는 아니지만… 우리는 그 해결 그 이후도 고민해볼 필요가 있겠네요. 오늘 에세이 줄입니다. 감사합니다.