반찬가게 비용처리, 매입 부가가치세 공제, 세금계산서 발급을 거부할 때

저는 점심을 먹을 때 반찬가게에서 도시락 반찬을 주문하고 밥은 직접 해서 먹고 있습니다.

이러한 점심 식대 비용은 직원의 복리후생비에 해당합니다.

부가가치세법 제38조 (공제하는 매입세액)는 다음과 같습니다.

부가가치세법 제38조

1. 사업자가 자기의 사업을 위하여 사용하였거나 사용할 목적으로 공급받은 재화 또는 용역에 대한 부가가치세액(제52조 제4항에 따라 납부한 부가가치세액을 포함한다)

2. 사업자가 자기의 사업을 위하여 사용하였거나 사용할 목적으로 수입하는 재화의 수입에 대한 부가가치세액

복리후생비는 부가가치세법 제38조의 1에 따라 사업을 위하여 사용하였거나 사용할 목적으로 사용한 비용이기 때문에 부가가치세 공제가 가능합니다.

일반적으로 반찬가게에서 점심을 주문하여 먹을 경우 이때 세금계산서, 신용카드 결제내역, 현금영수증 등 증빙자료가 있다면 지출한 비용은 매입 부가가치세 공제가 가능합니다.

단, 반찬가게의 과세 유형이 일반과세자이거나 간이과세자이면서 업종이 음식점업이어야 의제매입세액 공제대상입니다.

(반찬가게의 과세 유형이 간이과세자이며 업종이 소매업인 경우 의제매입세액 공제대상이 아닙니다.)

원래 간이과세자로부터 구매한 재화/서비스는 매입 부가가치세 세액공제가 불가능하지만 부가가치세법 제26조의 3에 따라 간이과세자이더라도 업종이 음식점업이면 가능합니다.

부가가치세법 제26조의 3 【의제매입세액 공제】

① 대통령령으로 정하는 업종을 운영하는 간이과세자가 부가가치세를 면제받아 공급받은 농산물ㆍ축산물ㆍ수산물 또는 임산물(이하 이 조에서 “면세농산물등”이라 한다)을 원재료로 하여 제조ㆍ가공한 재화 또는 창출한 용역의 공급이 과세되는 경우에는 대통령령으로 정하는 바에 따라 계산한 금액을 납부세액에서 공제할 수 있다. (2010. 1. 1. 개정)

부가가치세법 시행령 제74조의 5 【의제매입세액공제】

① 법 제26조의 3 제1항에서 “

대통령령이 정하는 업종”이라 함은 음식점업을 말한다. (2001. 12. 31. 개정)

반찬가게가 폐업했거나 세금계산서 발급을 거부할 때

반찬가게가 일반과세자이거나 간이과세자이더라도 연매출 4800~8000만원 미만의 간이과세자라면 세금계산서 발행의무가 있습니다.

세금계산서 발행의무가 있는 가게는 반드시 세금계산서를 발행해야 하는데 반찬가게가 폐업하거나 가게 사장이 임의적으로 세금계산서 발행을 거부할 경우 비용처리, 부가세 공제를 받지 못해 난감한 경우가 많습니다.

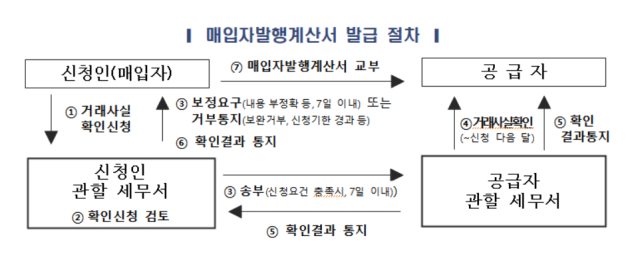

이럴 경우 활용하는 제도가 매입자발행세금계산서입니다.

매입자발행세금계산서는 부차가치세가 면세되는 재화, 용역을 거래할 때 판매자의 사정으로 매입자가 받아야 하는 세금계산서를 받지 못한 경우, 매입자가 직접 세금계산서를 발급하고 이를 소득세, 부가세 신고 시 활용할 수 있게 하는 것입니다.

단, 매입자 발행 세금계산서는 건당 거래 금액이 10만원 이상이며 과세기간 종료일로부터 6개월 이내에 신청해야 합니다.

매입자 발행 세금계산서 신청방법

매입자발행세금계산서는 국세청 홈택스에서 신청할 수 있습니다.

국세청 홈택스

www.hometax.go.kr

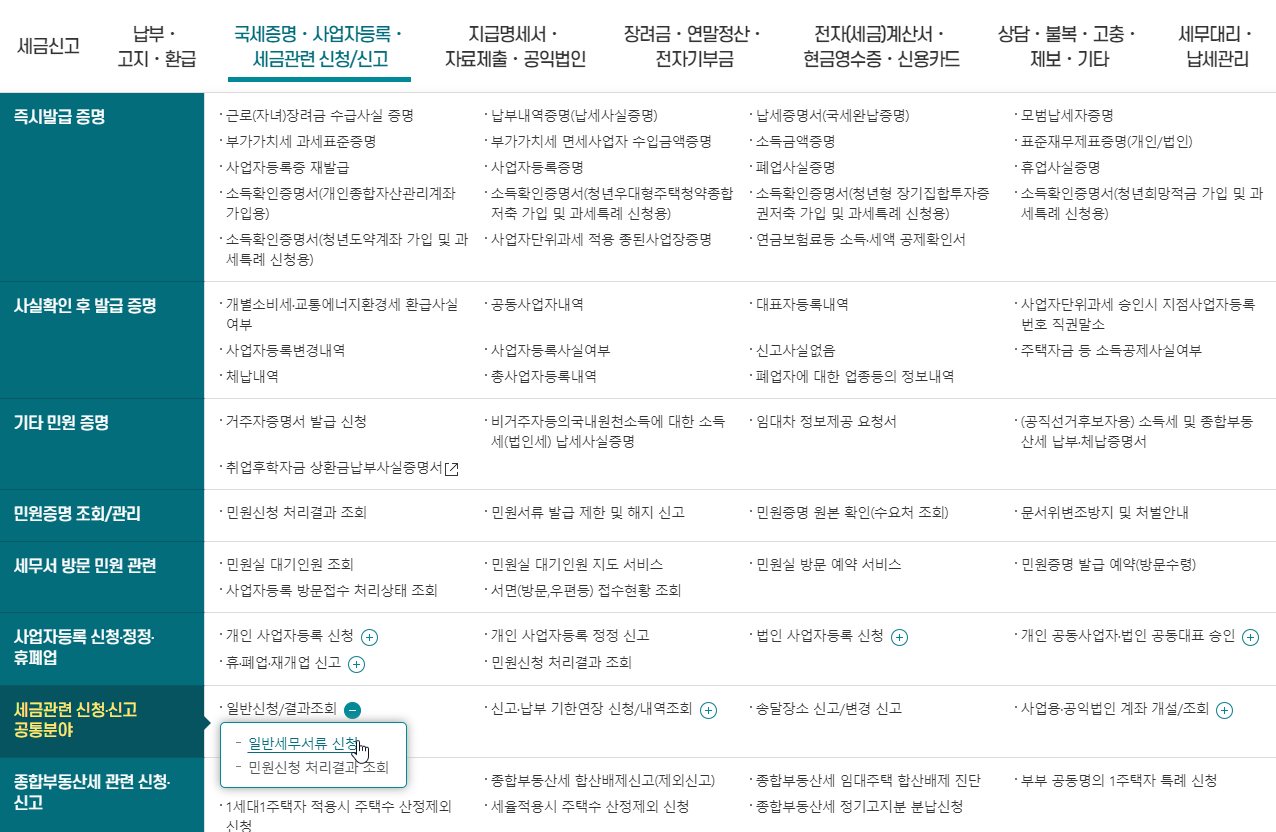

홈택스 메뉴에서 국세증명, 사업자등록, 세금관련 신청/신고 -> 세금 관련 신청, 신고 공통분야 -> 일반신청/결과조회 -> 일반세무서류 신청으로 들어갑니다.

민원명 찾기에 매입자발행세금을 입력하고 조회하기를 누르면 신청서식과 인터넷신청이 가능한 화면이 나옵니다.

서식을 다운로드 받아 작성하고 인터넷 신청을 통해 접수하면 신청절차가 진행됩니다.